HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN

HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN Espacios. Vol. 37 (Nº 26) Año 2016. Pág. 26

Luis Miguel JIMÉNEZ Gómez 1; Natalia María ACEVEDO Prins 2; Miguel David ROJAS López 3

Recibido: 27/04/16 • Aprobado: 25/05/2016

2. Métodos tradicionales de descuentos de flujos de caja

RESUMEN: Inversiones en proyectos de generación de energía eléctrica con fuentes eólicas están sujetas a irreversibilidad e incertidumbre. Los inversionistas deben valorar la flexibilidad para cambiar las decisiones a medida que la incertidumbre se desarrolla. El análisis de opciones reales es una técnica de valoración avanzada que permite a los tomadores de decisión tomar ventajas de las oportunidades del mercado, si las condiciones futuras evolucionan favorablemente. Este estudio aplica esta técnica de valoración en un parque eólico en Colombia con la opción de aplazar la inversión, los resultados muestran que se obtienen beneficios económicos del proyecto, dadas unas condiciones del mercado. |

ABSTRACT: Investments in projects power generation with wind sources are subject to irreversibility and uncertainty. Investors need to assess the flexibility to change decisions as uncertainty unfolds. The real options analysis is a technique of advanced valuation that allows decision makers to take advantage of market opportunities, if future conditions evolve favorably. This study implements this valuation technique in a wind farm in Colombia with the option to defer investment, the results show that economic benefits of the project are obtained, given market conditions. |

En ambientes inciertos, la flexibilidad gerencial en los proyectos tiene valor económico significativo. Se desarrollaron métodos que reconocen el valor monetario de las opciones incorporadas en las oportunidades de inversión, entre los métodos se destaca el de opciones reales o también llamado ROA (Real Options Analisys). El ROA es una adaptación del método de opciones financieras aplicado a la valoración de activos físicos o reales, evalúa el valor implícito de la flexibilidad gerencial en los proyectos de inversión, así que la teoría de las opciones reales es una extensión de la teoría de valuación de opciones (Amram & Kulatilaka, 1999; Fernandes, Cunha, & Ferreira, 2011; Pringles, Olsina, & Garcés, 2015). La flexibilidad gerencial se refiere a que los planes de inversión se modifican o aplazan en respuesta a la llegada de nueva información o hasta que la incertidumbre se resuelve. De esta forma, la administración del proyecto aprovecha las nuevas oportunidades mitigando y previniendo pérdidas.

Por otro lado, el sector de la energía, desde 1970 presenta cambios regulatorios y tecnológicos. En este nuevo contexto, métodos de presupuesto de capital tradicionales ya no son suficientes para evaluar adecuadamente las inversiones en este sector. De hecho, este sector ha pasado de un sector regulado y monopolístico a un sector liberalizado, incierto y altamente competitivo (Awerbuch, Dillard, Mouck, & Preston, 1996). Los proyectos de inversión de generación de energía se caracterizan porque son inversiones irreversibles porque el capital de la industria no se puede utilizar en otros sectores o por diferentes empresas (Menegaki, 2008). Además, los inversionistas deben evaluar las opciones bajo incertidumbre asociada al mercado eléctrico liberalizado (Haas et al., 2011). Por último, la inversión es flexible en el tiempo, en otras palabras, se puede invertir hoy o posponer la decisión con el fin de obtener mejor información. En consecuencia, en la valoración de estos proyectos se deben adoptar metodologías que tengan en cuenta los riesgos e incertidumbres con respecto a la inversión (Santos, Soares, Mendes, & Ferreira, 2014).

En Colombia, la generación de energía es de capacidad hidráulica en un 80,61%, seguido por fuentes térmicas, 19,25%, y otras fuentes con una proporción del 4,53%. En particular, la energía eólica representa el 0,14% de la capacidad instalada. Estas cifran reflejan la falta de diversificación de las fuentes de energía. La principal causa de la representación tan baja de la energía eólica, se debe a los costos de esta tecnología, que son más altos que los de las tecnologías convencionales, a pesar del abundante viento en algunas zonas (Contreras & Rodríguez, 2016). Además, diversificar la canasta energética de Colombia brindaría mayor seguridad y mitigaría el riesgo de escasez del recurso hídrico que posee la mayor proporción en la generación. Este riesgo es latente si se tiene en cuenta que el país es vulnerable frente al cambio climático, en la medida que la hidrología es afectada por fenómenos climáticos como el fenómeno de El Niño, que para Colombia se caracteriza por la ausencia de lluvias y aumento de la temperatura. En este orden de ideas, valorar parques eólicos en Colombia por metodologías que cuantifiquen la incertidumbre del sector es apropiado para determinar viabilidad económica de estos proyectos, lo cual contribuye (1) al aumento a la confiabilidad en el sector eléctrico, (2) aumento de la participación en la canasta energética de las fuentes renovables no convencionales, (3) reducción del consumo de combustibles fósiles y (4) disminución de emisión de gases.

El objetivo principal de este estudio es evaluar un proyecto de energía renovable no convencional en Colombia por medio del ROA y metodologías tradicionales. Después de una revisión de la literatura se centró en la caracterización de las diferentes metodologías, luego, se presentará el estudio de caso donde se analizará una inversión en un parque eólico por los métodos tradicionales, por último, se aplica el ROA, considerando el precio de la energía en bolsa como la variable de incertidumbre.

El artículo procede de la siguiente forma: primero se describen los métodos tradicionales de valoración de proyectos, la sección tres presenta el método de las opciones reales partiendo desde el método de las opciones financiera, la sección cuatro se encuentran los antecedentes, la sección cinco presenta el caso de estudio del parque eólico, finalmente, se presentan las conclusiones en la sección seis.

Los métodos tradicionales más utilizados para valorar los proyectos de inversión son los métodos de descuento de flujos de caja (DFC) como el Valor Presente Neto (VPN) y Tasa Interna de Retorno (TIR). Estos métodos descuentan los flujos de caja futuros que generará el proyecto resumiéndolos en una sola métrica llamada VPN o TIR. Sin embargo, incorporar incertidumbre en las variables del proyecto, los métodos DFC tienen limitaciones. Las inversiones actuales se caracterizan por el alto riesgo e incertidumbre, por lo que estas metodologías son inadecuadas para hacer frente a este asunto. De hecho, la flexibilidad inherente en la mayoría de los proyectos de inversión no se explica por los métodos de evaluación tradicionales (Fernandes et al., 2011; Pringles et al., 2015). La tabla 1 describe los dos métodos tradicionales de descuento de flujo de caja con las fortalezas y limitaciones en la aplicación.

Tabla 1. Métodos tradicionales de valoración de proyectos de inversión.

Fuente: (Lee, 2011; Santos et al., 2014).

Las decisiones de invertir o desinvertir depende del desarrollo de los acontecimiento. Esto genera que la administración del proyecto sea consciente de la existencia de las opciones sobre los activos, pero carece de herramientas para valorar adecuadamente la flexibilidad. La presencia de opciones de flexibilidad o de opciones reales puede aumentar el valor económico de los proyectos de inversión. El valor del proyecto con la flexibilidad se determina como el valor del proyecto sin flexibilidad utilizado por el VPN tradicional, más el valor económico de las opciones, como muestra la ecuación 1.

![]()

El valor de flexibilidad es el valor de las opciones reales. En contraste con la teoría tradicional de valoración, que considera la gestión como un actor pasivo, las opciones reales consideran la gestión como una entidad activa, capaz de aprovechar las oportunidades que surjan durante el desarrollo del proyecto. Además, reconocen la capacidad de la administración para limitar las pérdidas sin perder la capacidad de capturar beneficios adicionales si aparece la oportunidad (Pringles et al., 2015).

Para una mejor comprensión de la teoría de opciones reales, es importante introducir los conceptos de opciones financieras y después la definición de opciones reales.

Una opción financiera es un título valor otorga el derecho a comprar o vender un activo, sujeto a ciertas condiciones, a un precio pactado y en un plazo de tiempo determinado. Las opciones representan un derecho, ya sea de comprar o vender, por lo tanto, el rendimiento de una opción no puede ser nunca menor que cero, independientemente del activo subyacente (Fernandes et al., 2011).

Existen dos tipos de opciones básicas, las que otorgan el derecho a comprar un activo a un precio pactado en un período específico, comúnmente son llamadas opciones call, las opciones que otorgan el derecho a vender un activo a cambio de recibir un precio pactado en un período específico, son llamadas opciones put. El precio pactado se denomina precio de ejercicio y el período específico como tiempo hasta el vencimiento (Fernandes et al., 2011).

Las opciones pueden ser de tipo europea o americana. Cuando la opción sólo se puede ejercer en una fecha futura determinada, esa opción se designa como opción europea. En cambio, cuando la opción permite ejercer en cualquier momento hasta la fecha de vencimiento, es una opción americana (Hull, 2014).

En cuanto a las opciones americanas, el método numérico para valorarlas es por medio del árbol binomial desarrollado por Cox, Ross y Rubinstein en 1979. De acuerdo con este método, valora la opción al decidir si es más beneficioso ejercer la opción o esperar hasta la fecha de vencimiento, en cada instante en el tiempo.

Este modelo supone que la fecha de vencimiento de la opción se puede dividir en períodos discretos, cuya dimensión se representa por ∆T. Además, el precio del activo subyacente está sujeto a un comportamiento dado y se multiplica por el coeficiente de ascenso u o coeficiente de descenso d, en cada período o ∆T. Estos dos movimientos del precio son los mismos para todos los nodos del árbol binomial. Esto refleja las condiciones favorables o desfavorables del mercado, estos coeficientes dependen de la desviación estándar del activo subyacente y de los períodos, es decir, depende de σ y ∆T (Hull, 2014). La figura 1 muestra un árbol binomial para el precio del activo subyacente

Figura 1. Evolución del precio del activo subyacente en el árbol binomial.

Fuente: Elaboración propia.

El coeficiente de ascenso (u) y de descenso (d) están dados por las ecuaciones 2 y 3.

La probabilidad de que el precio del activo subyacente ascienda o descienda está dada por la teoría de probabilidades neutras al riesgo. Por lo tanto, los aumentos o disminuciones del precio tienen una probabilidad de ascenso p y de descenso q (ver ecuación 4 y 5).

Después de determinar estos parámetros, el valor de la opción se obtiene por medio de un árbol binomial. El árbol binomial representa la ganancia obtenida por el precio del activo subyacente. Para el caso de una opción de compra, este valor está dado por la máxima diferencia entre el valor del activo (S) y el precio de ejercicio o pactado (K), y cero, es decir max(S – K; 0). Para el caso de una opción de venta, el valor corresponde a la máxima diferencia entre el precio de ejercicio (K) y el precio del activo (S), y cero, es decir, max(K – S; 0). A partir de los valores de la opción en los nodos de la derecha del árbol, se determina el valor de los otros nodos aplicando las probabilidades neutras al riesgo en cada par de valores verticalmente adyacentes (Hull, 2014). Matemáticamente está representado por la ecuación 6.

![]()

Cuando se determina el precio del activo subyacente por este método, el árbol binomial se construye de izquierda a derecha, se obtienen diferentes trayectorias seguidas para el precio hasta llegar a los nodos de la fecha de vencimiento de la opción. En cuando al valor de la opción, se adopta una ruta de derecha a izquierda, sobre la base de los precios definidos en cada nodo.

Las opciones reales son una extensión conceptual de la teoría de las opciones financieras aplicada a los activos reales o físicos. Una opción financiera es un título valor que le otorga al titular un derecho, más no una obligación, de comprar (o vender) un activo financiero en un período de tiempo determinado, a cambio de una cierta cantidad de dinero. Análogamente, una opción real da a su titular el derecho, más no la obligación, de tomar una parte que afecta a un activo físico real, a un costo determinado previamente durante un tiempo preestablecido, en otras palabras, una empresa que realiza inversiones tiene el derecho, pero no la obligación, de aprovechar las oportunidades que surjan en el futuro. Por ende, una oportunidad de inversión puede ser considerada como fuente de flujo de caja, más un conjunto de opciones a cambio de un desembolso inicial. Estas oportunidades son las que le dan flexibilidad en las inversiones (Pringles et al., 2015; Santos et al., 2014).

Una oportunidad de inversión es similar a una opción de compra. Si una empresa con una oportunidad de invertir, tiene la opción de gastar dinero (precio de ejercicio) a cambio de un activo físico real (maquinaria, terrenos, edificios, entre otros), la empresa invertiría si recibe un pago neto positivo, es decir, ejerce la opción real. De lo contrario, la empresa no invertiría para evitar la rentabilidad negativa, la opción no se ejerce (Fernandes et al., 2011).

Dependiendo de la naturaleza de las opciones reales que se aplican a los proyectos de inversión, las opciones reales se clasifican en cuatro categorías:

En consecuencia, una opción real es el derecho, no la obligación, de diferir, abandonar, o ajustar un proyecto en respuesta a la evolución de la incertidumbre. Una opción real es cualquier acción que la administración del proyecto puede usar para modificar el plan original del proyecto. Así que el proyecto es flexible si se puede aplazar, abandonar, o ajustar el tamaño. El objetivo de la flexibilidad es maximizar la rentabilidad o minimizar pérdidas en diferentes escenarios. Por ende, la flexibilidad incrementa el valor esperado del proyecto (Martínez Ceseña, Mutale, & Rivas-Dávalos, 2013).

3.2.1 Opción de aplazar

La opción de aplazar otorga al tenedor la capacidad de esperar a invertir en el proyecto. Esto significa invertir ahora o esperar para obtener más información sobre la inversión. Estas opciones se aplican con frecuencia en la industria de extracción de recursos naturales, desarrollos inmobiliarios, agricultura, entre otros (Fernandes et al., 2011). Esta opción es similar a una opción call sobre el valor presente de los flujos de caja esperados del proyecto y precio de ejercicio igual al costo de realizar el proyecto. La opción de aplazar la inversión en el proyecto actúa como un costo de oportunidad, al comparar la realización anticipada del proyecto con el valor de no realizarla y esperar hasta que las condiciones del mercado favorezcan la inversión (Mascareñas, Lamothe, López Lubian, & De Luna, 2004).

3.2.2 Opciones de modificar la escala de operación

Estas opciones proporcionan el derecho de aprovechar la oportunidad de ampliar la escala de producción si las condiciones del mercado son favorables. De lo contrario, si las condiciones del mercado son poco prometedoras, la escala de producción puede reducirse (Fernandes et al., 2011).

La opción de ampliar la escala de producción es similar a las opciones call. La inversión adicional a realizar en el proyecto es el costo de la opción, es decir, el precio de ejercicio. Ejercer esta opción posicionaría a la empresa en un escenario en que las inversiones adicionales generan aumento en los ingresos. La mayoría de estas opciones no tienen un vencimiento fijo, sólo se ejercen cuando el costo de esperar es menor que el beneficio del crecimiento de la empresa (Martins, Marques, & Cruz, 2013).

Por su parte, la opción de reducir la escala de producción tiene el comportamiento de una opción put. Dadas unas condiciones del mercado desfavorable, se podría optar por reducir la capacidad productiva, lo que permitiría evitar pérdidas (Mascareñas et al., 2004).

3.2.3 Opción de abandonar

Esta opción le da al titular la posibilidad de abandonar el proyecto, si ocurren ciertos eventos, especialmente desfavorables, o información perjudicial, la administración del proyecto puede optar por abandonar permanentemente las operaciones (Majd & Pindyck, 1987). Los costos de abandonar están relacionados con el grado en que la empresa invirtió por adelantado en la flexibilidad (Martins et al., 2013).

3.2.4 Opciones de intercambiar

Estas opciones implican la elección entre varias alternativas disponible. Una empresa con la capacidad de hacer varios ajusten con el fin de aprovechar al máximo las condiciones del mercado mediante la flexibilidad en el sistema de producción. Por ejemplo, el uso de una sola línea de producción puede ser ineficiente si el valor del producto es cada vez mayor y la empresa podría producir más unidades mediante la alteración de la planta de producción. Del mismo modo, si el valor del producto disminuye, el sistema de producción se podría cambiar reduciendo el número de líneas de producción o incluso cambiar a otro producto con un mayor valor (Martins et al., 2013).

La teoría de las opciones reales es adecuada para la evaluación de proyectos de inversión en condiciones de incertidumbre; sin embargo, la aceptación de la teoría es lenta principalmente por diferencias entre varios conceptos errados sobre las opciones reales(Martínez Ceseña et al., 2013; Teach, 2003):

Existen barreras para la implementación de las opciones reales; sin embargo, el aumento de investigaciones en esta teoría, demuestran la aplicación práctica y la vuelve más accesible, comprensible, y por lo tanto, popular.

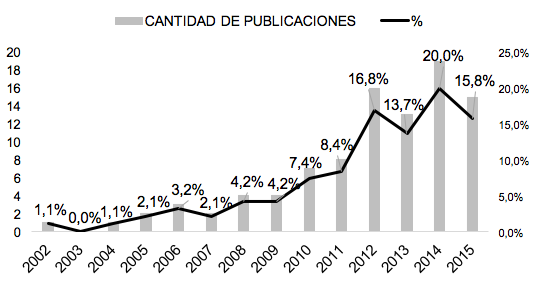

En la base datos de SCOPUS se llegó a la siguiente ecuación de búsqueda: (TITTLE-ABS-KEY ("Real Options") AND TITLE-ABS-KEY ("renewable energy"), arrojando 95 documentos publicados desde el año 2012 hasta el 2015. Se evidencia que la aplicación de las opciones reales en energía renovable es de reciente aparición con tendencia creciente en la cantidad de investigación y en los últimos cuatro años es de mayor pendiente. La figura 2 muestra la evolución de la cantidad de publicaciones por año y el porcentaje que representa cada año del total de documentos.

En cuanto a países, el país con la mayor cantidad de documentos publicados es el Reino Unido, con 14 documentos, seguido de Estados Unidos con ocho; el país latinoamericano Brasil cuenta con cinco documento ocupando el noveno puesto. La figura 3 muestra los primeros 10 países que más publicaron en el tema.

Figura 2. Cantidad de publicaciones por año.

Fuente: Elaboración propia a partir de SCOPUS.

Figura 3. Publicaciones por países.

Fuente: Elaboración propia a partir de SCOPUS.

De acuerdo con lo anterior, se destacan algunos estudios que aplicaron la metodología de las opciones reales en proyectos de energía renovable. Davis y Owens (2003), estimaron el valor de una opción real en proyectos de energía eólica agregando al modelo la variable incierta del precio de los combustibles fósiles. Zhou et al. (2007), combinaron la velocidad del viento y la distribución del precio de la electricidad para determinar los ingresos en un parque eólico, esto, por medio de la valoración por opciones reales. Siddiqui, Marnay y Wiser (2007), evaluaron el valor de las opciones reales en proyectos de I + D en el sector de energía renovable bajo variables como el riesgo de mercado y portafolios de energía. Dykes y De Neufville (2008), compararon inversiones en grandes parques eólicos con inversiones en pequeños parques eólicos con una opción real de crecimiento y el precio de la electricidad como variable incierta. Kumbaroglu, Madlener, & Demirel, (2008), proponen un modelo de planeación de políticas por medio de opciones reales, considerando los costos en proyectos de energía renovable, factor de disponibilidad, factor de capacidad, tasa de aprendizaje, y tiempos de construcción. Martínez-Ceseña y Mutale (2011),proponen un modelo avanzado de opciones reales en la planificación de proyectos de generación de energía renovable con la comparación de estudios de casos de proyectos de energía hidroeléctrica. Muñoz, Contreras, Caamano y Correia (2009), usaron el enfoque de las opciones reales en la evaluación de decisiones de inversión en parque eólicos con base en la incertidumbre de los precio de la electricidad. Santos et al. (2014) valoró un proyecto de una hidroeléctrica con opciones reales y realizó una comparación entre los métodos tradicionales de valoración y el método de las opciones reales, concluyen que estos tipos de proyectos son rechazados por los métodos tradicionales, pero al valorar la flexibilidad con las opciones reales, son aceptados. Asimismo, Lee (2011), realiza la valoración en un proyecto de energía eólica con opciones reales, analizando el impacto que tienen las variables de entrada para la construcción del árbol binomial en el valor del proyecto.

Por otro lado, Fernandes et al. (2011) realizaron una revisión de la literatura sobre la valoración de proyectos de energía con opciones reales, la ventana de tiempo fue desde el año 1987 hasta el 2010, el estudio clasificó los documentos encontrados por año, por aplicación en el sector de la energía y método de solución; de esta forma, determinaron que existe un aumento en el interés académico en la implementación de las opciones reales en la toma de decisiones en el sector eléctrico.

El proyecto bajo estudio, se valora por los métodos tradicionales y por el método de las opciones reales implementando una opción de aplazar. Los métodos de descuento de flujos de caja como el VPN y la TIR son utilizados en la valoración de un parque eólico en Colombia, luego, se considera la flexibilidad de aplazar la inversión, posponer la inversión hasta que se obtengan condiciones favorables y el proyecto genere beneficios económicos, es decir, hasta lograr la viabilidad económica.

Se estipula un proyecto de generación de energía eólica ubicado en región de La Guajira en Colombia, por su potencial eólico (Maya Ochoa, Hernández Betancur, & Gallego Múnera, 2012). La capacidad instalada del proyecto es de 100 Megavatios (MW). La proyección del flujo de caja es de 15 años, tiempo aproximado de vida útil de los aerogeneradores y tiempo que otorga el gobierno colombiano de renta exenta para este tipo de proyectos (Decreto 2755 del 2003 del Ministerio de Hacienda y Crédito Público, 2003). La tasa de descuento para estos proyectos en Colombia es de 14,37% (Maya, 2012). Igualmente, el Departamento de Energía de Estados Unidos, por medio del EIA (U.S. Energy Information Administration) provee datos para la proyección del flujo de caja, como se muestran en la tabla 2.

Tabla 2. Datos para proyección flujo de caja.

Costos fijos de O&M |

$ 39,55 |

(USD/kW-año) |

Capacidad Nominal |

100 |

MW |

Capacidad aerogenerador |

1,5 |

MW |

Costos para una capacidad nominal de 100 MW, cifras en miles |

||

Obras civiles e instalación |

$ 26.640.000 |

USD |

Equipos mecánicos de distribución e instalación |

$ 132.946.000 |

USD |

Distribución eléctrica e instalación |

$ 28.683.000 |

USD |

Costos indirectos del proyecto |

$ 8.393.000 |

USD |

Costos EPC (Ingeniería, compra y construcción) antes de imprevistos y honorarios |

$ 196.662.000 |

USD |

Contingencias |

$ 12.007.000 |

USD |

Costo Total del proyecto para 100 MW |

$ 208.669.000 |

USD |

Fuente: (EIA, 2013).

Sin considerar flexibilidad en la ejecución del parque eólico, el valor presente de los flujos de caja del proyecto es de USD 145.662.234, que con una inversión inicial de USD 208.669.000, el VPN del proyecto es negativo, - USD 63.006.766, de esta manera, el proyecto es rechazado. Los mismo es confirmado por la TIR del proyecto de 7,82%, menor a la tasa de descuento de 14,37%.

Sin embargo, el proyecto es aceptado valorándolo por el método de las opciones reales, como se describe a continuación.

La flexibilidad considerada en el proyecto es invertir sólo hasta que las condiciones del mercado sean favorables, el plazo para considerar esta opción es de cinco años, es decir, el tiempo hasta el vencimiento de la opción es de cinco años. De esta forma, se valora el proyecto con la opción real de aplazar valorado por el método de árboles binomiales con cinco pasos.

La variable estocástica que se tomó para el proyecto es el precio de la energía en bolsa. Para la proyección de esta variable se tomó la media y la desviación estándar de los cambios logarítmicos del precio de la energía eléctrica y se realizó una simulación suponiendo que el precio se comporta de acuerdo con un proceso estocástico o Movimiento Geométrico Browniano.

Asimismo, se tienen en cuenta dos supuestos. Primero se considera todos los datos proporcionados por los métodos tradicionales de evaluación de proyecto, a pesar de las suposiciones realizadas en estos métodos parece poco realista o sobreestimado, aunque no se invalidan en el análisis porque los resultados fueron satisfactorios. Por otra parte, las posibles correcciones son difíciles de hacer, dado que los datos necesarios no están disponibles. Además, como el objetivo principal de este estudio es comparar las metodologías tradicionales con las opciones reales, estos inconvenientes se pueden ignorar. En segundo lugar, los costos de operación no son afectados por altos niveles de incertidumbre. Del mismo modo, incertidumbres como innovaciones tecnológicas no fueron consideradas. Por lo tanto, el único factor de incertidumbre es la volatilidad de los precio de la electricidad. Los precios considerados en este estudio fueron los precios de la electricidad de contratos a largo plazo, los cuales fueron tomados del Derivex - Mercado de Derivados de Commodities Energéticos, con observaciones durante un período de 12 años (2003 – 2015).

De esta forma, para el precio de la energía se utilizó el método de Movimiento Browniano Geométrico para modelar la distribución de probabilidad de los precios y luego estimar la volatilidad de los rendimientos. Se consideró una distribución logarítmica normal, debido a que los precios no pueden tomar valores negativos. Luego, la media y desviación estándar de los rendimientos fueron de 15,61% y 21,90%, respectivamente, con una composición continua anual. A continuación se realizó una simulación Monte Carlo con 10.000 iteraciones para calcular la volatilidad del proyecto. Los resultados arrojaron una desviación estándar de 60,28% de los flujos de caja, lo que corresponde a la volatilidad el proyecto.

Una opción de aplazar corresponde a una opción de compra americana, en la que la decisión de invertir ahora se toma si el valor presente de los flujos de caja del proyecto es superior al valor de la opción de aplazar. Estas opciones se valoran normalmente por medio del árbol binominal, desarrollado por Cox, Ross y Rubinstein. Los parámetros utilizados para construir el árbol se presentan en la tabla 3.

Tabla 3. Parámetros del árbol binomial.

VARIABLE |

VALOR |

Valor presente flujos de caja (S) [USD] |

145.662.234 |

Precio de ejercicio (K) [USD] |

208.669.000 |

Tiempo de vencimiento opción real [años] |

5 |

Volatilidad flujos de caja (σ) |

60,28% |

Tasa libre de riesgo (Rf) |

6,67% |

Número de pasos (n) |

5 |

ΔT |

1 |

u (coeficiente de ascenso) |

1,827 |

d (coeficiente de descenso) |

0,547 |

p (probabilidad de ascenso) |

0,408 |

Fuente: Elaboración propia.

El árbol de la figura 4 muestra la posible evolución del precio del activo subyacente y el valor de la opción de aplazar, de izquierda a derecha. En cuanto al activo subyacente, el valor presentado en el primer nodo del árbol es el precio actual del activo subyacente, es decir, el valor presente de los flujos de caja del parque eólico. El precio puede aumentar o disminuir en función de los coeficientes de ascenso (u) y descenso (d), respectivamente. La última columna del árbol binomial representa los valores posibles del activo subyacente en la fecha de vencimiento de la opción.

Figura 4. Árbol binomial del proyecto.

Fuente: Elaboración propia.

Dado que la opción de aplazar es similar a una opción de compra, los últimos valores del árbol se determinan restando los valores del activo subyacente con el precio de ejercicio. El resultado fluctúa entre S – K y 0. Los otros valores se determinan por la aplicación de las probabilidades neutrales al riesgo en cada par de valores del activo subyacente en forma vertical.

El valor de la opción de aplazar la inversión es de USD 71.844.901, que es mayor que el VPN sin flexibilidad, el cual toma valores negativos (- USD 63.006.766). Por lo que el nuevo VPN del proyecto, VPN con flexibilidad, es de USD 8.838.165. Así, el valor de la opción de aplazar es mayor al valor de invertir inmediatamente. De esta forma, el proyecto debe posponerse hasta que aparezcan condiciones de inversión más favorables.

Dado que las decisiones de inversión están sujetas al costo de oportunidad en cuanto a aplazar la decisión, la inversión debe hacerse sólo cuando el VPN es superior al valor de la opción de aplazar. Esto sucede porque invertir ahora implica una pérdida de oportunidad de invertir más adelante en el tiempo, que corresponde al valor de retraso de la opción. En consecuencia, el valor generado por el proyecto no podría cubrir la inversión, pero debe ser lo suficientemente alto para cubrir la opción de aplazar. La aplicación de estos supuestos en el árbol se muestra en el árbol de decisión de la figura 5, que muestra la decisión de invertir o aplazar el proyecto, en cada momento en el tiempo.

El árbol de decisión de la figura 5 muestra que la opción de invertir es mejor cuando el activo subyacente alcanza los valores más altos. Si el activo subyacente tiene valores más bajos, entonces la opción de posponer el proyecto para el próximo período es la mejor opción. En otras palabras, sólo se invertirá si la evaluación de la remuneración de la energía excede los costos de inversión y de oportunidad de no posponer el proyecto.

Figura 5. Árbol de decisión.

Fuente: Elaboración propia.

La decisión de invertir en el parque eólico se pospone para obtener más información con el objetivo de reducir la incertidumbre del proyecto. El árbol de decisión muestra que el proyecto se pospondrá ya que el valor de la opción de aplazar es superior y convierte el VPN en valores positivos.

Sin embargo, en el último año, el inversionista debe determinar si existen condiciones favorables para invertir o no, porque la opción de aplazar el proyecto ya no estará disponibles, se llega a la fecha de vencimiento. En este caso, el inversionista sólo invertirá si los precio de la electricidad son lo suficientemente altos.

En general, la aplicación de la metodología de opciones reales da más flexibilidad para el inversionista para volver a evaluar el proyecto y redefinir la estrategia. El método del VPN no tiene en cuenta la flexibilidad, subestima el valor del proyecto. En consecuencia, la incorporación de opciones reales aumenta el valor presente neto del proyecto.

Este estudio evalúa un proyecto de energía en eólica por medio de la aplicación de las opciones reales. Se identifican las principales características y las incertidumbres de este tipo de inversiones, lo que justifica el uso de las opciones reales junto con los métodos tradicionales.

Por medio de la aplicación de las opciones reales, la administración del proyecto puede analizar las condiciones del mercado a medida que se obtiene información y la incertidumbre se reduce. Esta obtención de información más completa y realista, permite evitar pérdidas y obtener mayores ganancias del proyecto durante los cincos años de evaluación. Además, el estudio de caso no es rentable por poseer VPN negativo, lo que demuestra que un análisis basado en el VPN tradicional no es suficiente. Por otra parte, cabe señalar que pequeños cambios desfavorables en los rendimientos de los proyectos podría poner en peligro la viabilidad.

Por otra parte, la revisión de la literatura demuestra que debido al alto grado de incertidumbre, se aplican métodos para la evaluación en proyectos de inversión en energía. Así que la decisión no debe limitarse a la determinación de invertir ahora o nunca. De hecho, se debe incluir cierto grado de flexibilidad en la gestión.

Los métodos tradicionales de evaluación de proyectos, como el VPN y la TIR, no permiten que un inversionista defina el momento óptimo para invertir o para estimar el valor real de las incertidumbres del proyecto. Sin embargo, la metodología de las opciones reales es utilizada para evaluar activos reales que considera la flexibilidad en la gestión durante la vida del proyecto. También, al considerar nueva información y las incertidumbres se resuelven, la administración del proyecto puede tomar decisiones que influyen positivamente en el valor final del proyecto. En consecuencia, las opciones reales maximizan las ganancias en situaciones favorables y minimiza las pérdidas en las desfavorables.

Ninguno de los métodos de evaluación se considera absolutos. Sin embargo, esto no quiere decir que no hay necesidad de buscar métodos de evaluación que tengan en cuenta las características de la inversión, incertidumbres y flexibilidad en la gestión. Aunque las opciones reales es un método difícil y poco común para las empresas, es el método más actual y adecuado para aplicar a cuestiones relacionadas con la incertidumbre. Por lo tanto, si un análisis toma en cuenta la incertidumbre con el tiempo e incluye opciones reales en el proyecto, el proceso de toma de decisiones será más realista.

Amram, M., & Kulatilaka, N. (1999). Real Options - Managing Strategic Investment in an Uncertain World. (Ed. Harvard Business School Press, Ed.). Boston.

Awerbuch, S., Dillard, J., Mouck, T., & Preston, A. (1996). apital budgeting, technological innovation and the emerging competitive environment of the electric power industry. Energy Policy, 24, 195–202.

Contreras, J., & Rodríguez, Y. E. (2016). Incentives for wind power investment in Colombia. Renewable Energy, 87, 279–288. http://doi.org/10.1016/j.renene.2015.10.018

Davis, G., & Owens, B. (2003). Optimizing the level of renewable electric R&D expenditures using real options analysis. Energ Policy, 31(15), 1589–15608.

Dixit, A., & Pindyck, R. (1994). Investment under uncertainty. New Jersey: Princeton University Press.

Dykes, K., & De Neufville, R. (2008). Real options for a wind farm in Wapakoneta, Ohio: incorporating uncertainty into economic feasibility studies for community wind. In World Wind Energy Conference. Ontario.

EIA. (2013). Updated Capital Cost Estimates for Utility Scale Electricity Generating Plants. Washington, DC, United States.

Fernandes, B., Cunha, J., & Ferreira, P. (2011). The use of real options approach in energy sector investments. Renewable and Sustainable Energy Reviews, 15(9), 4491–4497. http://doi.org/10.1016/j.rser.2011.07.102

Haas, R., Panzer, C., Resch, G., Ragwitz, M., Reece, G., & Held, A. (2011). A historical review of promotion strategies for electricity from renewable energy sources in EU countries. Renewable and Sustainable Energy Reviews, 15, 1003–1034.

Hull, J. (2014). Introducción a los mercados de futuros y opciones. México: Pearson Education.

Kasanen, E., & Trigeorgis, L. (1994). A market utility approach to investment valuation. European Journal of Operational Research, 74, 294–309.

Kumbaroglu, G., Madlener, R., & Demirel, M. (2008). A real options evaluation model for the diffusion prospects of new renewable power generation technologies. Energ Econ, 4, 1882–1908.

Lee, S.-C. (2011). Using real option analysis for highly uncertain technology investments: The case of wind energy technology. Renewable and Sustainable Energy Reviews, 15(9), 4443–4450. http://doi.org/http://dx.doi.org/10.1016/j.rser.2011.07.107

Majd, S., & Pindyck, R. (1987). Time to build, option value, and investment decisions. Journal of Financial Economics, 18, 7–27.

Martínez Ceseña, E. A., Mutale, J., & Rivas-Dávalos, F. (2013). Real options theory applied to electricity generation projects: A review. Renewable and Sustainable Energy Reviews, 19, 573–581. http://doi.org/10.1016/j.rser.2012.11.059

Martínez-Ceseña, E., & Mutale, J. (2011). Application of an advanced real options approach for renewable energy generation projects planning, Renew. Sustain Energy Rev, 15(4), 2087–2094.

Martins, J., Marques, R., & Cruz, C. (2013). Real Options in Infrastructure: Revisiting the Literature. Journal of Infrastructure Systems, (December), 401 – 426. http://doi.org/10.1061/(ASCE)IS.1943-555X.0000188

Mascareñas, J., Lamothe, P., López Lubian, F., & De Luna, W. (2004). Opciones reales y valoración de activos. Madrid: Prentice Hall.

Maya Ochoa, C., Hernández Betancur, J. D., & Gallego Múnera, Ó. M. (2012). La valoración de proyectos de energía eólica en colombia bajo el enfoque de opciones reales. Cuadernos de Administración, 25(44), 193–231. Retrieved from http://search.ebscohost.com/login.aspx?direct=true&db=bth&AN=89059095&lang=es&site=ehost-live

Menegaki, A. (2008). Valuation for renewable energy: A comparative review. Renewable and Sustainable Energy Reviews, 12(9), 2422–2437. http://doi.org/10.1016/j.rser.2007.06.003

Muñoz, J., Contreras, J., Caamano, J., & Correia, P. (2009). Risk assessment of wind power generation project investments based on real options. In Proceedings of IEEE PowerTech. Rumania.

Pringles, R., Olsina, F., & Garcés, F. (2015). Real option valuation of power transmission investments by stochastic simulation. Energy Economics, 47, 215–226. http://doi.org/10.1016/j.eneco.2014.11.011

Santos, L., Soares, I., Mendes, C., & Ferreira, P. (2014). Real Options versus Traditional Methods to assess Renewable Energy Projects. Renewable Energy, 68, 588–594. http://doi.org/10.1016/j.renene.2014.01.038

Siddiqui, A., Marnay, C., & Wiser, R. (2007). Real options valuation of US federal renewable energy research, development, demonstration, and deployment. Energ Policy, 35(1), 265–279.

Teach, E. (2003). Will real options take root. CFO Magazine, 19, 73–75.

Zhou, H., Hou, Y., Wu, Y., Yi, H., Mao, C., & Chen, G. (2007). Analytical assessment of wind power generation asset in restructured electricity industry. United Kingdom: Universities Power Engineering Conference.

1. Ingeniero Industrial, magíster en Ingeniería – Ingeniería Administrativa. Docente, Departamento de Finanzas. Instituto Tecnológico Metropolitano – ITM. Email: luisjimenez@itm.edu.co

2. Ingeniería Administradora, magíster en Ingeniería – Ingeniería Industrial. Docente, Departamento de Finanzas. Instituto Tecnológico Metropolitano – ITM. Email: nataliaaprins@gmail.com

3. Ingeniero Civil, doctor en Ingeniería. Docente asociado, Departamento de Ingeniería de la Organización. Universidad Nacional de Colombia. Email: mdrojas@unal.edu.co